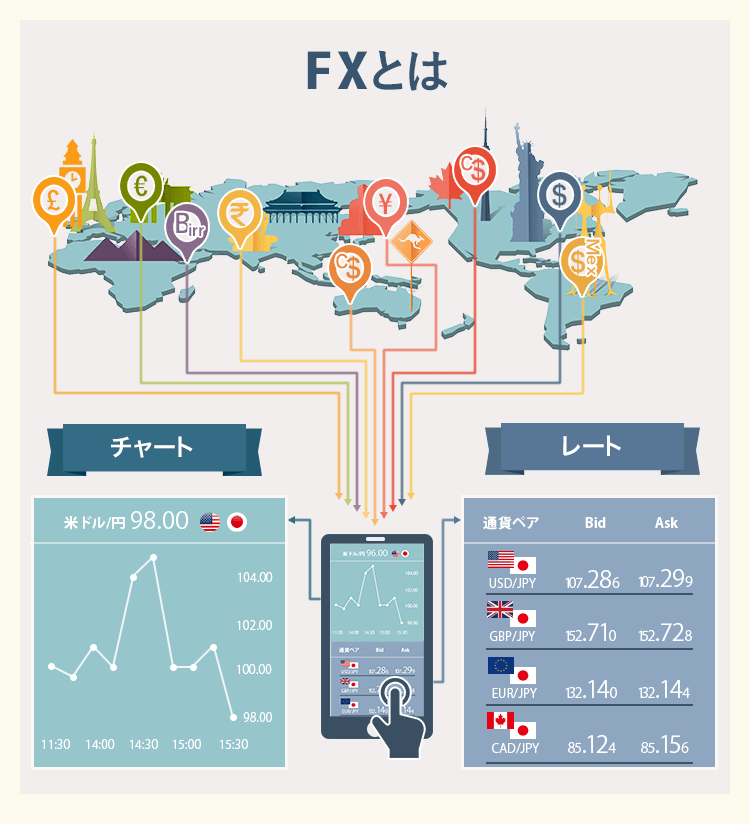

FXは「Foreign Exchange」の略で、正式名称は外国為替証拠金取引といいます。

FXを一言で表すと異なる通貨の売買のことで、円はもちろんのこと、ドルやユーロ、ポンドなどの通貨そのものを買ったり売ったりする取引です。

FXは2つの通貨の取引が基本です。

日本円で米ドルを買ったとすると「ドル買い」と「円売り」。

日本円以外にも、ユーロでイギリスのポンドを買う(ユーロ売り)、米ドルでオーストラリアのドルを買う(米ドル売り)など、さまざまな通貨の売買が行われます。

日々テレビのニュースで「今日の東京相場は、1ドルあたり120円10銭で取引されています」などとアナウンスされますが、これは通貨の価値のことです。

日本円と米ドルを交換するときの「交換レート」とも言います。

通貨の価値(レート)は常に変動していて、FXではこのレートが変動する動きを利用して利益を出します。

どのように利益を出すのか、わかりやすくFXの売買の例をあげて見ていきましょう。

たとえば、1ドル=100円のときにドルを買い1ヶ月後に1ドル=120円になったとすれば、「20円の利益」になります。

もし仮に100万円分のドル(1万ドル)を買っていたとすれば、利益は「20万円」です。

一方10万円分のドル(1,000ドル)しか買っていなければ、利益は「2万円」です。

このようにドルが上昇した場合、多くのドルを買えば買うほど利益が出ます。

しかし、利益を上げるためには通貨がいつ安くいつ高いのかという相場の流れを知り、決済のタイミングを知る必要があります。

海外情勢に左右されるFXのレートは、チャートを見て過去の値動きの傾向を把握しながら取引をしていくのが一般的です。

チャートとは時間や価格をグラフ化したものです(※以下はPC版のチャートです)

チャートは、「ローソク足(あし)」という縦線の連続で構成されており、この線一本一本の中にたくさんの情報が詰め込まれています。

最初はちょっと難しく見えるかもしれませんが、意味さえ理解してしまえばこの線が非常に合理的であることがわかるはずです。

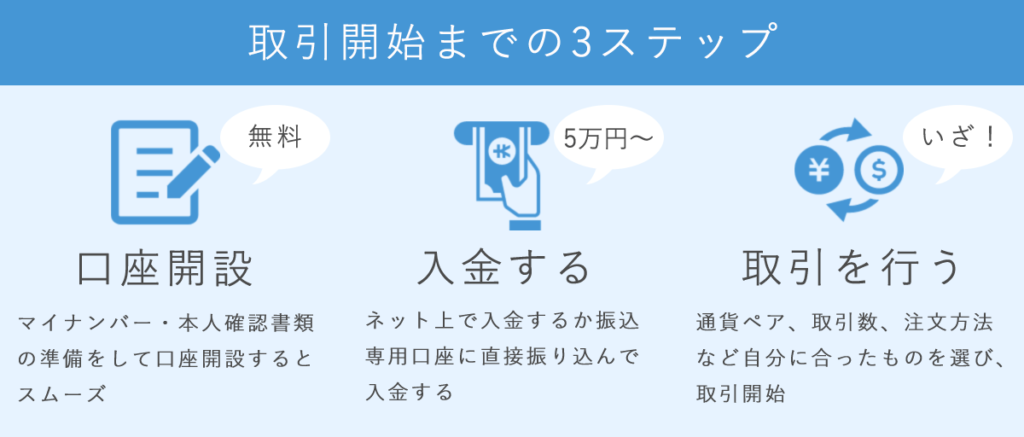

では、FXはどのような流れで取引されるのでしょうか?

どのような流れでFXは取引されるの?

まずFX取引を扱っている会社でFX専用の口座を開設をするところから始まります。

そして開設した口座に入金し、入金した額での取引が可能になります。

(いくら入金すれば取引ができるのかは記事後半でご説明します)

また、FXはパソコンやスマートフォン、タブレットなどでそれぞれのFX会社が出している専用のアプリを使って取引できます。

FX取引を扱っている会社は10社以上存在します。

どこで口座開設すればいいのか迷ったら、初心者向きの会社はどこか比較してみましょう。

⇒初心者向けのFX会社13社を比較!FX会社選びで損しないための3つのポイント

国内のFXメディアはこちらがおすすめです。

WikiFX Japan | FX(外国為替証拠金取引)の総合情報サイト

FXの最大のメリット|魅力はこの3つ!

では、なぜ今FXが注目されているのでしょうか?

FXの魅力を3つに凝縮してご紹介します。

- 少ない資金で大きな投資ができる

- FXは不況でも利益が出せる

- FXにも存在する金利|スワップポイントが毎日貯まっていく

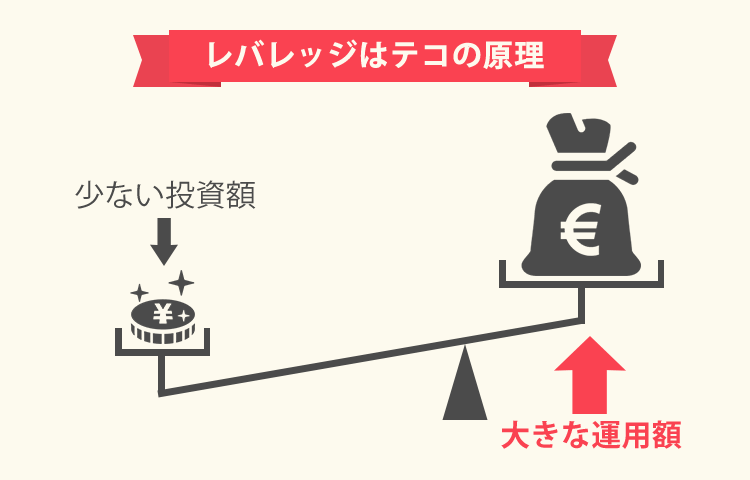

1.少ない資金で大きな投資ができる

1つ目のFXの魅力は少ない資金で大きな投資ができることです。

投資は、より大きな儲けを出すために多くの資金が必要になりますよね。

しかし、手元に大金がなくてもFXではレバレッジがかけられるため「手元の資金以上のお金」で投資をすることが可能です。

- レバー(lever)が元の言葉で、「テコの原理」のこと

- 「テコの原理」は小さい力で大きな力を生み出すのに役に立つが、FXのレバレッジも同じような意味合いを持つ

FXにおいてレバレッジとは少ない投資額で大きな投資を可能にし、その結果大きな利益を生み出すことのできる仕組みであり最大の特徴です。

どういうことかというと、手元に10万円の資金があると仮定します。

レバレッジを10倍かけると資金10万円×レバレッジ10倍で、100万円分のFX取引ができ(米ドルなら、10万円で1万米ドルを買え)ます。

ある資金に対してレバレッジを10倍かけると、その資金の10倍分の値で取引ができるということです。

例えば、10万円の資金を用意します。

その資金に10倍のレバレッジをかけたとすると、10万円の資金しかなくても100万円分の取引ができるようになる訳です。

米ドルで言えば、1万米ドルを買えるようになるということです。

為替レートで米ドルが1円上昇したとすると、その価値は101万円に上昇します。

10倍のレバレッジをかけたことで、わずか1%の値動きで10%の利益を得られるということです。

注意しなければならないのは、利益は10倍となりましたが、損失が10倍となる可能性も含んでいることです。

(レバレッジのリスクについては次の目次で解説しています)

FX会社によっても異なりますが、現在国内の多くのFX会社ではレバレッジは最大25倍まで取引が可能。

レバレッジをかけることで通常よりも大きな投資をすることができ、結果として大きな利益を得られます。

レバレッジについてもっと詳しく知りたい方に向けて、詳細を解説しています。

⇒レバレッジとは|かけ方を間違えると失敗するリスク?FX初心者は5倍まで

2.FXは不況でも利益が出せる

通常の投資の場合、買った後に値が上がった時点(上昇トレンド)で売って利益を出すのが一般的です。

しかしFXでは下落している時点(下落トレンド)でも利益を出すことができます。

「投資で利益を出せるのは景気が好調なときだけ」と思っている人は多いのではないでしょうか。

株は好景気じゃないと利益が出ません。しかしFXなら円安や円高、不況といったどんな相場においても儲けのチャンスがあるのです。

FXは2つの国の通貨の交換価値の変動を利用する取引であるため、値動きの方向(トレンド)に関係なく利益をあげることができるのです。

理由は、FXは外貨を買うという取引からだけでなく、外貨を「売って後で買い戻す」という取引が可能だからです。

どういうことかというと、通常の投資なら1ドル=100円で買い、1ドル=101円のところで売り、1円の利益を得ます。

これが「買ってから売る」一般的な投資方法であるのに対し、

FXは、1ドル=110円の時に現実には保有していないドルを売り、1ドル=100円になった時点で、ドルを買い戻すことで1円の利益を得られます。

「売った後に買う」「売りから入る」というFXならではの特殊な取引です。

少し難しいですが、FXはどんなに景気が悪く株式市場が低迷していても変わらず利益を出し続けられることを覚えておいてください。

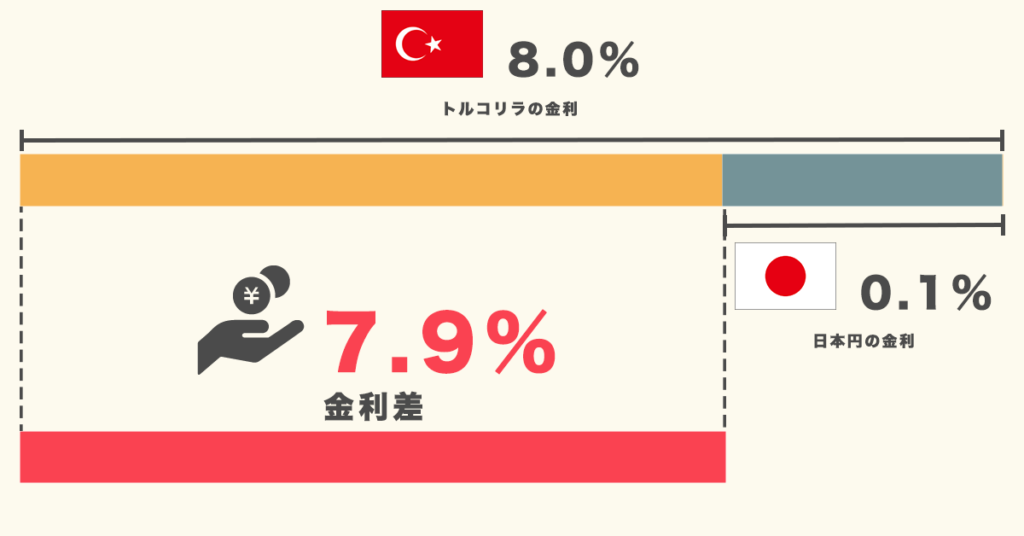

3.FXにも存在する金利|毎日貯まっていく

FXでは通貨を売買して利益を出すこと以外に、外貨を買って持っているだけで外貨預金金利のように資金を増やせます。

外貨預金をやったことがある方はご存知かと思いますが、利率の高い外貨で預金することで金利(インカムゲイン)を得ることができます。

FXにも同様の仕組みが存在し、スワップポイントと呼ばれます。

- スワップポイントとは、貯金に例えると金利のようなもの

- 正式には、FXで売買を行ったときに発生する2国間の金利の差のこと

通貨にはそれぞれの国が設定した金利が存在します。

例えば日本の場合、金利(政策金利)はたったの年0.1%しかつきません。

しかし、トルコの通貨トルコリラの場合、年8.0%という超高金利です。

トルコリラのような高金利の通貨を買って日本円のような低金利の通貨を売る取引を行った場合、2国間の金利の差額分を利益として受け取れる仕組みです。

この、2国間の金利差のことをスワップポイントといいます。

金利のように毎日利益が加算されるのでスワップ金利とも呼ばれます。

スワップポイントは高金利の通貨を買い、持ち続けることで毎日付与されます。

では、実際にFXではどのくらいの金額がスワップポイントとして利益になるのでしょうか?

どのくらいスワップポイントがつくの?

100万円をFXと外貨預金、さらに一般的な預金の3通りで投資または預金した場合、1年後にいくらになっているのか見ていきましょう。

(米ドルで計算します)

| 一般的な預金 | 外貨預金 | FX |

|---|---|---|

| 約1,000,010円 | 約1,002,000円 | 約1,017,500円 |

一般的な預金の場合、金利はたったの年0.001%しかつきません。

日本で100万円を預金したとしても、1年後の金額はほぼ変わらないでしょう。

外貨預金の場合の金利は、一般的な預金より少しアップした0.2%ですが、大きな利益とは言えません。

最後にFXの場合です。

現在の米ドルででは1.75%のスワップポイントがつきます。

100万円で計算をすると1日あたり48円前後が付与されることになり、年間で17,500円もプラスになります。

3通りの中でもっとも金利が得られるのがFXで、その差は一般的な預金の1750倍、外貨預金の9倍近くとなり、圧倒的であるのがわかります。

例で挙げた米ドルのスワップポイントの%はそれほど大きくないですが、トルコリラや南アフリカランドなどの高金利通貨を取引することで高額なスワップポイントを狙うことができます。

ただし、スワップポイントの値はFX会社によって異なります。

スワップポイントで利益を得たい方は、高額なスワップポイントを提供しているFX会社で口座開設をすることをおすすめします。

⇒スワップポイントで稼ぎたい!FX経験者が選んだおすすめ比較ベスト3

FXのリスク|儲かる反面デメリットも大きい

FXは投資である以上、当然リスクも存在します。

特に、FXはレバレッジという仕組みで資産以上の金額を投資ができるため、損失のリスクもより大きくなる可能性があります。

100万円を入れても、うまくいかなければ10万円や20万円損をすることもありますし、最悪の場合100万円がすべてなくなってしまう場合もあります。

レバレッジ10倍の場合、10万円の資金で100万円分の取引ができるので利益は10倍となりますが、損失も10倍となります。

つまり、10万円儲けられる可能性がある反面、10万円損をしてしまう可能性もあるのです。

一般的にレバレッジとリスクは正比例の関係にあるので、レバレッジをかければかけるほどリスクは大きくなります。

リスクはレバレッジ5倍よりも10倍、10倍よりも15倍のほうが当然大きくなります。

レバレッジを25倍などと、高く設定しすぎて取引をすると資金の維持率がギリギリになってしまいます。

高いレバレッジで取引をしていると、少しでも損失の方向に動いただけで強制ロスカットされてしまい、取引ができなくなるというケースもあります。

- 口座に残っている資金が一定水準以下になった場合、FX会社が強制的に損失を確定し決済すること

強制ロスカットを簡単に説明すると、急激な為替の変動でトレーダーが莫大な損失を被ってしまわないための安全装置のようなものです。

一方で、FX会社に強制的に決済されてしまうので、資金のほとんどがなくなってしまうというゲームオーバー的な側面もあります。

各々できちんとリスク管理ができていないと、強制ロスカットに遭って資金がほとんどなくなってしまい、ゲームオーバーなんてことになりかねないので注意が必要です。

強制ロスカットの対処方法は以下の記事でより詳しく解説しています。

⇒FXのロスカット(強制決済)とは?初心者でも大損しない2つの方法

他にも、FXにはさまざまなリスクが存在します。FXではリスクを事前に知ることで失敗を最小限に抑えることができます。

リスクについては以下の記事がおすすめです。

FXを始めるにあたって、基礎知識や取引方法を学ぶことは非常に重要です。

特に初心者にとって、信頼できるFXスクールで体系的に学ぶことは大きなメリットがあります。

詳細については、サクフリブログの記事を参考にしてください。

FXスクールおすすめランキング3選を比較【口コミが良い学校を厳選】では、FXスクールの選び方やおすすめのスクールについて詳しく解説しています。

初心者から上級者まで、幅広いニーズに対応したスクールが紹介されていますので、ぜひご覧ください。

FXって難しい?50万人を惹きつける4つの手軽さ

「FXの詳しいことはわかったけど、やっぱり投資って難しそう…」「忙しくて疎かになってしまいそう」というようにまだFXに対してハードルを感じている方も多いと思います。

日本におけるFXの利用者は50万人にのぼると言われています。

FXは気軽に始められて初心者向きの投資であることが人気の一因でもあります。

ここからはFXの手軽さについて詳しく見ていきましょう!

- ライフスタイルに合わせて取引できる

- スマホアプリで取引可能

- 株と比べて選択肢が狭く選びやすい

- 少額で始められる

手軽さ1.ライフスタイルに合わせて取引できる

株の取引期間が平日9:00~15:00(昼11:30〜12:30をのぞく)まであるのに対し、FXは24時間取引可能なのでライフスタイルに合わせて取引できます。

FXのマーケットがにぎわうのが日本時間の夜22:00~2:00ということもあって、とくに仕事から帰宅したサラリーマンが副業やネットビジネスとしてFX取引ができる点もFXが広く受け入れられている理由です。

また、学生や主婦などの属性に関わらずそれぞれの方に合った時間帯や期間で自由に取引をすることができます。

以下記事で自分にあったおすすめのFX取引スタイルをご紹介していますので、是非参考にしてみてください。

手軽さ2.スマホアプリで取引可能

FX取引はパソコンに張り付いてなきゃいけないと思っていませんか?

FXは、パソコンだけではなくスマホやタブレット端末でも取引が可能です。

ワンタッチで注文できる仕様や、パソコンに引けをとらないチャート機能、経済ニュース速報なども備えられており、いつでもどこでも気軽にトレードすることができるのがスマホ取引の魅力です。

スマホで取引することができれば、通勤時間やお昼などの起きている時間はいつでも取引やチャートの確認をすることができます。

各FX会社はスマホアプリの開発に力を入れているため、株などをスマホで取引するよりも数段使いやすいアプリを利用することができます。

おすすめのスマホアプリは以下で解説しています。

⇒おすすめFXアプリの選び方|PC超えNo.1スマホアプリはコレ【画像有】

手軽さ3.株と比べて選択肢が狭く選びやすい

FXは株のように銘柄選定に時間をかけることがない分、敷居が低く、投資初心者でも気軽に取引をスタートしやすいです。

2つの投資のもっとも顕著な相違点は投資対象の数にあります。

| FX | 株 | |

|---|---|---|

| 投資対象の数 | 約20 | 約2000 |

FXで取引できる通貨ペアは20ほどしかなく限られているのに対して、株はその投資対象の数が膨大です。

東証一部だけでも2,000以上の銘柄が存在します。

かなりの数の投資対象の中から、自分にあった銘柄などを分析し、スクリーニングして探し出すことは大変な労力を要します。

「どれに投資していいのかわからない」と困惑してしまい、敷居が高いと感じやすいのが株です。

一方で、FXは銘柄が膨大でなく、多くの人がメジャーなドル円の取引をします。

しかし、もちろん株の方が簡単だと感じる人もいるので、株とFXの違いを詳しく調べてみて自分にあった方を選択することをおすすめします。

⇒「FX」と「株式投資」の違いとは|投資初心者はどっちがおすすめ?

手軽さ4.少額で始められる

「FXは投資なので、はじめるにはお金がかかりそう」と初心者の方は思うかもしれませんが、FXの場合、レバレッジをかけられるため数千円からの少額取引が可能です。

一方、株の場合は、レバレッジをかけることができないため、現物を買うのに必要な資金を用意しなければいけません。

たとえば、トヨタの株価は約7,000円で取引単位が100株なので、70万円の資金が必要です。

株の場合だと、少額から買える銘柄でも5万円前後から資金が必要なケースがほとんどです。

少額の資金しかなくても気軽に投資をはじめられる点でFXは初心者に適しているといえます。

取引するために最低限知っておくべき知識

FXの取引にも手数料(スプレッド)がかかる

FXの取引には手数料はかかりませんが、代わりにスプレッドが実質の手数料となります。

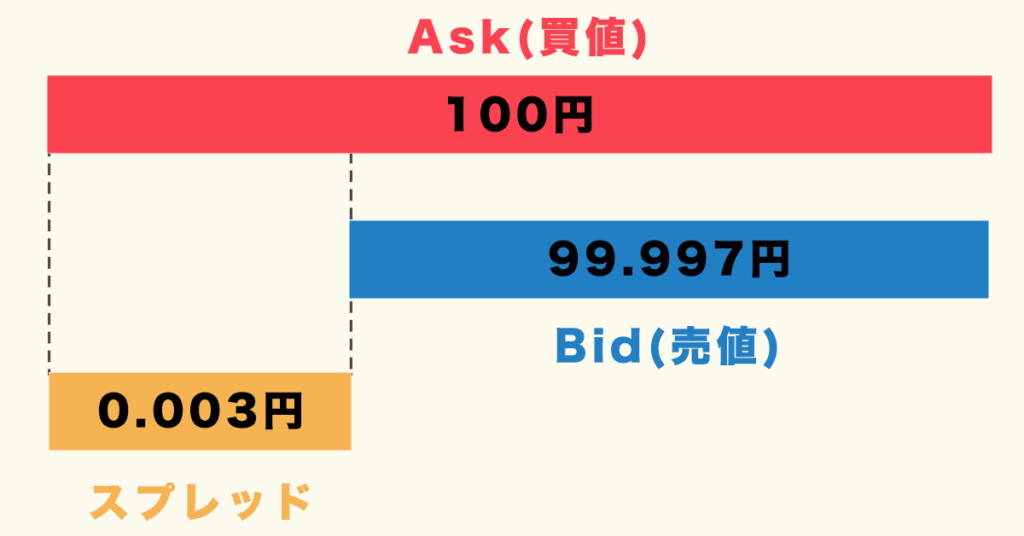

ここからはスプレッドについて解説していきます。FXでのレートは「ドル円 100.00円 99.997円」という形で2つのレートが表示されます。

それぞれ前者を売値(うりね)、後者と買値(かいね)と呼びます。

これは、ドル円を買うときは「100.00円」で、売るときは「99.997円」で売ることができるということです。

スプレッドとは買値と売値の差であり、上記の場合0.003円(0.3銭)がスプレッドとなります。

(計算式:100.00円-99.997円=0.003)

つまり、ドル円を買って(100.00円)レートが変わらないうちにすぐに売ると(99.997円)0.3銭分損をすることになります。これがFXのコストです。

スプレッドは外貨預金の手数料とコストとして比較される傾向にあります。

外貨預金でかかる手数料とスプレッドでどのくらいコストがかかるか比較すると、圧倒的にFXの方がお得です。

また、スプレッドの値は急激な為替の動きで頻繁に変動することがあります。

また、スプレッドがどの程度変動するかはFX会社によっても異なります。

FX会社によってもスプレッドの値は異なるので、コストを可能な限り抑えたい方はスプレッドを重視してFX会社を選ぶことをおすすめします。

⇒スプレッドとは?FXの手数料を初心者向けにわかりやすく解説

通貨単位とは?FX取引は1万通貨単位が基本

多くのFX会社には最低取引ができる通貨単位というものが存在します。

通貨単位は、FX取引を本格的に行う段階になると必要になるFXの知識です。

FX取引をしようと考えていない方は理解できなくても大きく問題ありません。

- 1通貨とはその国の通貨の単位のこと

- ドル円で1ドル=100円の場合、1通貨は100円分の取引

ドル円の場合、1通貨は1ドル。

ユーロ円の場合、1通貨は1ユーロ。

ユーロドルの場合は、1通貨は1ユーロ(この場合は、ドルに対してのユーロという考え方)。

ほとんどのFX会社で最低取引通貨単位というと、1,000通貨や10,000通貨であることが多いです。

つまりFX会社の通貨単位の記載が、「1,000通貨」の場合、1,000ドル=10万円分の取引となります。

そのFX会社で取引をする場合には10万円の資金が必要となるということです。

しかしFXはレバレッジという資産の何倍もの額を投資する仕組みがあるのでご安心ください。

レバレッジを10倍でかければ「1万円しかなくても10万円分の取引が可能」ということです。

Lot(ロット)は通貨単位のこと

参考までにご紹介しますが、通貨単位はLot(ロット)という呼び方をすることもあります。

こちらもFX会社によって異なるのですが、多くの場合、1Lot(ロット)は1万通貨と呼ぶのが一般的です。

(一部では、1,000通貨や10,000通貨を1Lotと呼ぶところもあります)

つまり、ドル円1万通貨が1Lot、10万通貨を10Lotといいます。

一方、1,000通貨を0.1Lotと呼びます。

通貨ごとに特徴が異なる|取引通貨ペア一挙紹介

FXの通貨には初心者向きの通貨や、リスクが高い通貨など、さまざまな特徴があります。

ここから通貨の特徴をご紹介していきます。

取引をしていくうちに徐々に学んでいくことも可能ですので、参考までにご覧ください。

日本円 初心者オススメ度★★★★★

われわれに最も身近な通貨です。

日本は、現在金融緩和の真っ只中にあり、超低金利通貨としておなじみです。

日本円を売って、外国の通貨を買うことで多くの場合スワップポイントを得ることができます。

日本人投資家の多くはこの「円売り」、「外貨買い」という取引を行います。

米ドル ★★★★★

米ドルは、日本円以外に最も馴染みがあるメジャーな通貨です。

豪ドルや南アフリカランドなどの高金利通貨と比較するとスワップポイントは高くはありません。

しかし、日本はアメリカの情報が入手しやすく豊富であるため、分析や予想が立てやすく初心者向けの通貨と言えます。

ユーロ ★★★★☆

第二の基軸通貨として地位を築きつつあるユーロはドルの次に人気のある通貨です。

変動が荒いため、初心者にはハードルが高い通貨かもしれません。

頻繁に変動するため、短期戦で有利に働きやすく短期トレードで人気があります。

ユーロがらみの取引をする場合には、EU加盟国のほか、ヨーロッパ各国の動きにも注意する必要があります。

英ポンド ★★☆☆☆

ポンドは、ユーロと同様に値動きの大きい通貨として有名です。

初心者にはあまり向かず、中上級者向けの通貨と呼ばれています。

値動きが荒いため大きな利益を得ることもできますが、一気に損失に振り切ってしまう場合もあるため注意が必要な通貨です。

カナダドル ★☆☆☆☆

カナダドルは地理的にアメリカに近く、アメリカの影響を大きく受ける通貨です。

いわゆるマイナー通貨として、取引高はそこまで高くありません。

豪ドル ★★★☆☆

豪ドルは、高金利通貨として有名なので、スワップポイント目的として人気が高い通貨です。

オセアニア時間という日本時間の早朝に重要な経済指標の発表があることが多いです。

ニュージーランドドル ★★★☆☆☆

ニュージーランドドルはオーストラリアと地理的に近く、資源国であり高金利通貨として有名です。

また、値動きも同じオセアニア通貨として豪ドルと相似することが多いです。

スイスフラン ★☆☆☆☆

永世中立国であるスイスは、有事の際に買われる通貨として有名です。

現在政策金利がマイナスとなっています。

2015年にスイスフランショックという歴史に残る暴落を起こし、FXマーケットを騒然とさせたことがあります。

南アフリカランド ★★★☆☆

新興国の中でも注目の国で、BRICS(ブラジル・ロシア・インド・中国・南アフリカ共和国)の一角です。

そこまで知名度はない通貨ですが、FXの世界では金利が高いことで有名で、スワップポイント狙いのトレードで人気があります。

スワップポイントを狙ったFXトレーダーの多くは南アフリカランドか、トルコリラを買う傾向にあります。

トルコリラ ★★★☆☆

トルコの通貨トルコリラはここ最近は高金利通貨として人気が高まっています。

トルコの政策金利は8%とほかの先進国では考えられない高金利ゆえに高スワップポイントが期待できます。

まだ、トルコリラを取引できるFX会社がそう多くないので、FX会社がトルコリラを扱っているかどうかを確認する必要があります。

しかし、トルコにおいては財政リスクが伴うため、財政状況や経済状況をきちんと把握しておくべき必要があります。

FXはいくらから始められるの?少額取引なら4千円

FXは約4,000円〜1万円で始めることができます。(1,000通貨単位での取引の場合)

さらに最近では100通貨から取引をできるFX会社も登場しました。

100通貨単位での取引の場合、必要な資金はさらに小さくなります。

ドル円の場合、たったの400円から取引が可能です。

投資というと大きなお金がないとできないイメージを持つ方が多いですが、FXは気軽に少額から始めることができるのです。

では、FXを始めるにはまず何をすればよいのでしょうか。

FXを始めるには?まずは口座開設!

FXを始めるにはまず、FX会社で口座開設をしましょう。

FX口座の開設にかかる期間は2日〜3日です。

では、どこのFX会社がおすすめなのでしょうか?

ここで、当サイトが初心者におすすめするFX会社を2社ご紹介します!

コメント